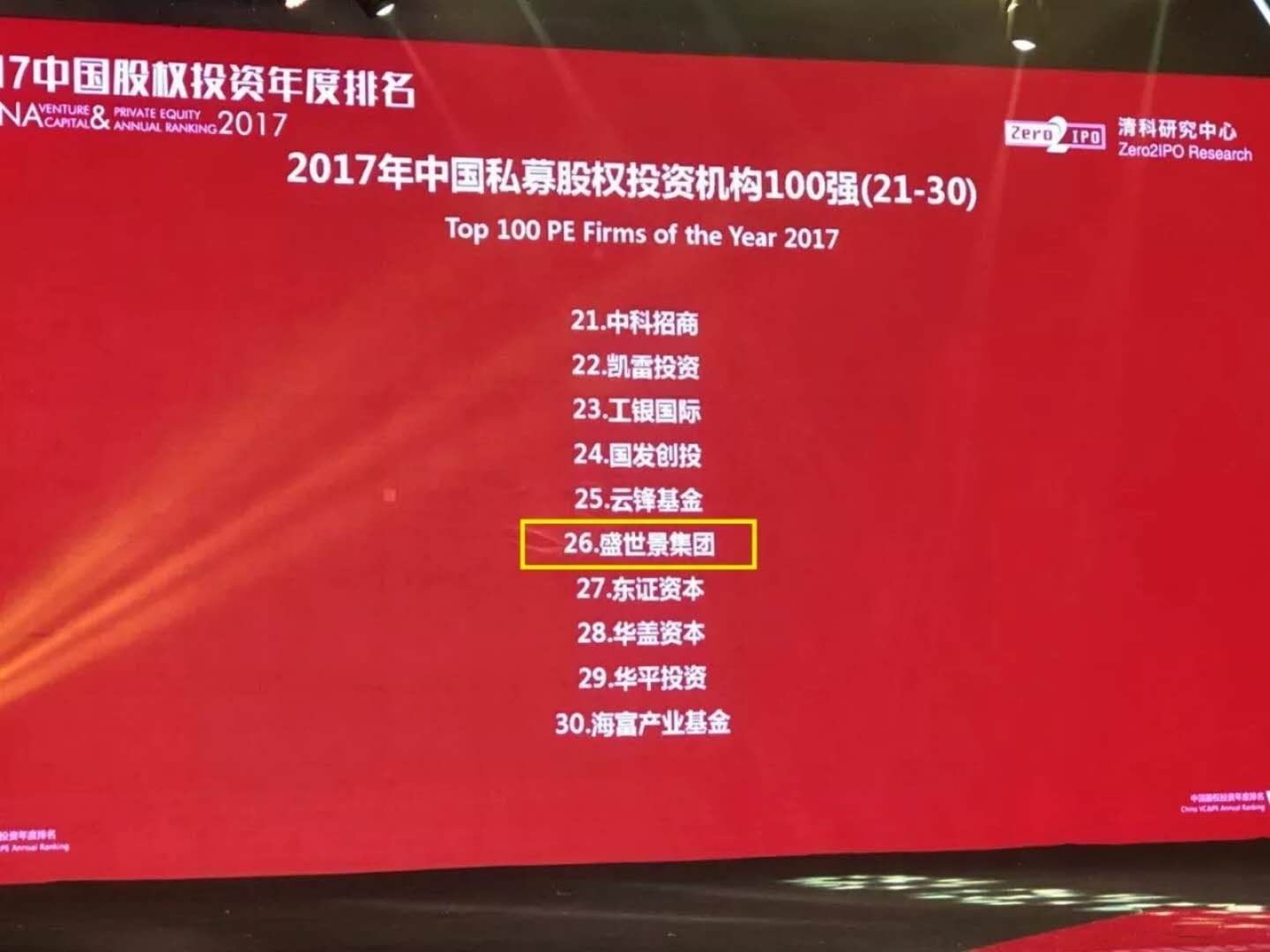

在刚刚揭晓的清科“2017中国股权投资年度排名”中,盛世景荣膺“中国股权投资机构50强”(位列第26名),连续7年摘得此项殊荣。盛世景董事长吴敏文先生受邀出席本次清科年度论坛,发表了《股权大时代 私募新生态》的精彩主题演讲。

暌违2017,股权投资市场现状几何?展望2018,私募基金行业风往何处? 2017年12月6-8日,清科集团一年一度的中国股权投资年度论坛在京隆重举行,论坛汇集了股权投资界的巨匠精英,以趋势、策略、行业角度共话这个股权投资风起云涌的时代。重量级的演讲嘉宾、精彩的论坛内容吸引了上千位业内人士热情参与。

盛世景董事长吴敏文先生、高瓴资本合伙人洪婧女士出席论坛

盛世景资产管理集团股份有限公司(简称“盛世景”)董事长吴敏文先生受主办方的诚挚邀请出席了本次年度论坛,作为主题演讲嘉宾为在场来宾详细地阐述了股权大时代下的私募新生态,15分钟的演讲引来了满场喝彩。作为与中国股权投资行业共同成长的典型机构代表,盛世景在风云变幻、跌宕起伏的市场大环境中不断壮大、愈发稳健,盛世景十一载耕耘探索而沉淀下来的宝贵经验让前来聆听的来宾们受益匪浅!(主题演讲精彩内容,请见后文报道)

会后,来宾们蜂拥而至,就演讲内容相关的延展话题向吴敏文董事长求教,吴董事长耐心地为诸位来宾答疑解惑,分享了更多关于私募股权投资行业发展的深刻思考,来宾纷纷表达了与盛世景日后合作的期待。

本次活动的重磅环节清科“2017中国股权投资年度排名”于今日19时30分隆重揭晓。盛世景荣膺“2017年中国私募股权投资机构50强”(位列第26名),已连续7年摘得此项殊荣,成为清科榜单名副其实的常青树!盛世景的两位高管莅临颁奖典礼现场,代表公司接受了此项沉甸甸的荣誉。

.jpg)

盛世景高管——总裁助理高霖先生代表公司上台领奖(右7)

迄今为止,清科榜单已连续发布17年,以其独立性、公正性和客观性而得到业界的广泛关注与认可,已被视为评价股权投资机构业绩和综合实力的权威标准之一。清科“2017年中国私募股权投资机构50强”这一奖项是对盛世景今年在募、投、管、退各方面取得的优异成绩的肯定,2018年盛世景人也必将继续砥砺奋进、再创辉煌!

除吴董事长受邀出席论坛,盛世景各业务条线的总监、部门负责人等十余人也受邀参加了本次论坛活动,在现场与各路同仁洽谈业务、深入沟通。

盛世景部分参会人员合影留念

值得一提的是,为期三天的活动期间,盛世景展台成为了论坛展厅的一处亮点,参会来宾们纷纷在盛世景展台驻足,索要公司资料,希望与盛世景各业务线的同事取得联系、寻求合作。

资本市场部总监王艺橙与参会来宾交换名片

主题演讲

股权大时代

吴敏文董事长首先精要概括了股权大时代的几个特点:第一,IPO常态化,但仍难满足融资需求;第二,新三板制度红利呼之欲出,市场功能有待完善;第三,跨界并购监管严格,产业并购仍为主流;第四,股权融资占比较低,直接融资尚有巨大上升空间;第四,股权投资发展进入到新时代。

“全球每年的GDP增量里中国约占三分之一,存量中国排在第二名。也就是说,站在历史的视野,站在全球的格局,未来一段时间,中国经济社会发展将进入一个新时代。”

随后,吴董事长重点对十九大关于资本市场的发展规划进行了详细解读。

“十九大对金融和资本市场是怎样规划的呢?有三个重点。第一是要增强金融服务实体经济的能力。为什么提这个话?前面的数据已经给了大家一些参考,我再列举一个现象,比如说2016年全年和2017年的上半年,银行体系的新增贷款大量流入房地产贷款,降低了服务实体经济的能力;第二是要提高直接融资的比重,为什么这么讲?整个中国经济要去杠杆,或者是降杠杆,因为整个国家的杠杆比例太高,从整个宏观角度来讲,杠杆高的意思就是间接融资的比重太大,直接融资的比重太小;第三是要促进多层次的资本市场健康发展,主板、中小板、创业板、新三板,乃至四板,这样才能构成中国整个庞大的资本市场体系,从区域性的小公司,到新三板,逐步往上走。不同的行业、不同所有制的属性共同来形成资本市场的整体格局,这就是十九大给我们规划的方向。这个方向就是我们步入股权大时代的背景。”

基于这样的发展背景和政策导向,吴敏文董事长对股权大时代的未来发展提出了五大展望:1. 资本市场容量和规模将会迅速的提升,最重要的指标是证券化率将稳步上升;2. 成长性投资的机会更多;3. 并购将成为推动整个中国产业升级和转型的手段。4. 跨境并购将成为并购的重要组成部分;5. 主要的产业投资机会在于以挖掘短中期内景气度高的行业作为投资首选,及投资未来的中国。

“进入股权大时代,私募股权机构的核心使命是什么?是寻找核心资产,第一个是成长性的股权,第二个是新蓝筹公司的股票。”

私募新生态

与股权大时代对应的是私募新生态,吴敏文董事长指出私募行业的法制将更加健全;大的资产管理政策将进一步引导社会资金进入到私募行业,以更好地发挥私募行业在引导资金进入实体经济中的作用;分类监管、扶优限劣将成为常态;私募股权基金将会在并购重组、产业升级当中发挥更重要的作用;私募基金公司或PE机构等资产管理机构本身将会成为证券化的一支力量。

吴董事长认为私募股权投资发展进入崭新阶段后,也会发生一些趋势性变化:第一,套利型的投资逐渐转为赋能型投资;第二,资本将会逐渐主导产业的整合;第三,投资的本身更立足于深耕产业;第四,投资可能会向早期和公开市场发展;第五,投后管理将会更加完善。

“私募行业的投资趋势,本质上来讲,就是私募股权投资首先立足于产业、深耕产业,在完成投资之后通过有效的管理为企业赋能,集合资本的力量和企业家的智慧,共同推动企业持续、健康地成长。”

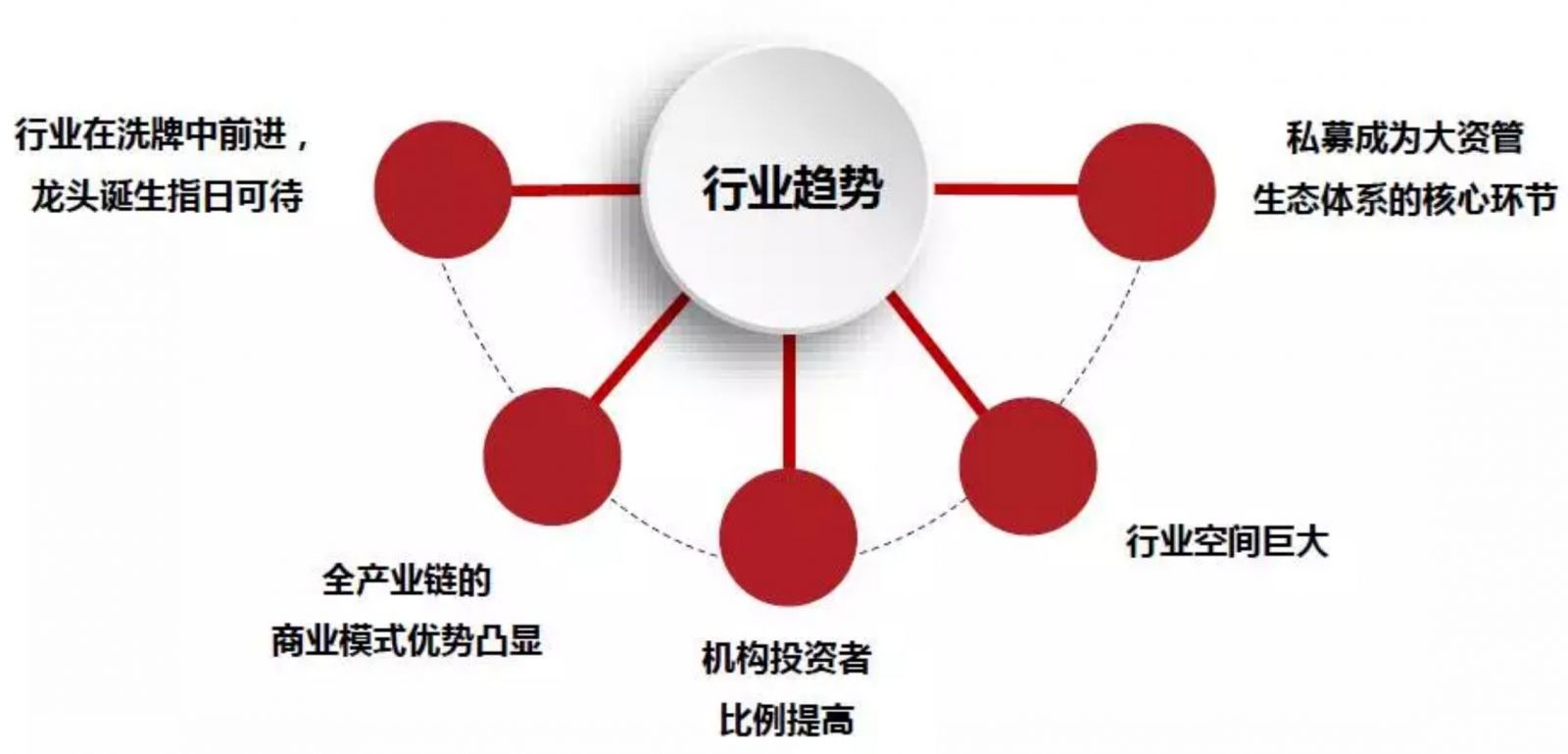

随后,吴董事长提出了五点对私募行业发展趋势的未来展望:

“我个人有一个乐观的预测,如果政策不发生太大变化,再过三年之后,私募基金规模有望再翻一倍,达到20万亿,私募基金将会成为整个大资管生态体系的核心环节。”

“最后给大家做个总结。在股权大时代的背景下,我们所有参与这个行业的人士,应该将自己,也就是私募机构定位为:核心资产的持有者和资本价值的创造者,全社会都应该认识到这一点。我们深信:私募行业发挥更大的作用,中国金融将会更加健康,中国金融结构将会更加优化,让我们大家共同推动这一个历史进程。”