概述

目前已有多个PE作为未上市公司控股股东的IPO案例,采用的组织形式均为公司型,尚无有限合伙型私募股权基金的相关过会案例,金云科技借壳爱司凯目前正在推进,具有一定的标志性意义。

贝达药业是目前关注到的唯一一个有限合伙企业作为控股股东而上市的案例,表明有限合伙企业作为拟上市主体的控股股东不存在法律障碍,但该案例中的有限合伙企业并非市场化募集的私募股权基金。如果是有限合伙型私募股权基金作为控股股东,需要关注基金存续期对锁定期的影响、发行人控制权的稳定性以及控股股东对相关承诺的履约能力等因素。

一、案例

目前已有多个PE作为控股股东的公司成功IPO的案例,包括中新赛克(深创投)、理工光科(烽火创投)、天喻信息(华工创投)、博雅生物(高特佳)等,以上案例中PE机构均是主要采用公司型的组织形式进行的投资。另外,康华生物(盈科资本)是一个采用有限合伙型私募股权基金作为未上市公司第一大股东而非控股股东过会的案例,贝达药业是目前关注到的唯一一个以有限合伙企业作为控股股东的上市案例。

康华生物2020年在创业板首发上市,主营业务为冻干人用狂犬病疫苗(人二倍体细胞)和ACYW135群脑膜炎球菌多糖疫苗。

根据招股说明书,王振滔直接和间接累计控制公司39.81%股权,认定为公司控股股东和实际控制人;盈科资本旗下的有限合伙型私募股权基金平潭盈科为第一大股东,和另一个有限合伙型私募股权基金泰格盈科合计持有公司32.38%股权,其中平潭盈科持有公司股份27.47%,其合伙人主要由个人构成,钱明飞、沈璇、王清瀚份额占比均超过20%。

(2)监管关注点

控制权稳定性。由于平潭盈科和泰格盈科作为一致行动人,持股康华生物比例较大,监管问询要求发行人就前两基金主体投资后,论述对康华生物控制权是否构成影响。问询答复中,除了控股股东、实际控制人作出关于控制权稳定的论述和承诺外,平潭盈科和泰格盈科也作出“不谋求公司控制权”的承诺。

同业竞争。平潭盈科出资人、发行人董事、总经理王清瀚控制有医药生物科技行业公司,泰格盈科的出资人有泰格医药,监管问询基于以上情况要求发行人披露相关医药类公司是否和发行人构成同业竞争,平潭盈科和泰格盈科对于规范关联交易和避免同业竞争进行了承诺。

穿透后股东和发行人的实控人、董监高、客商等关系。监管问询中要求将平潭盈科和泰格盈科穿透后,关注穿透后主体是否和发行人的相关人员存在关联关系及业务资金往来。

2、 贝达药业

(1)案例背景

贝达药业于2016年11月顺利IPO,主营创新药研发,是目前关注到的唯一一个以有限合伙企业作为控股股东、自然人GP被认定为实际控制人并成功IPO的案例。

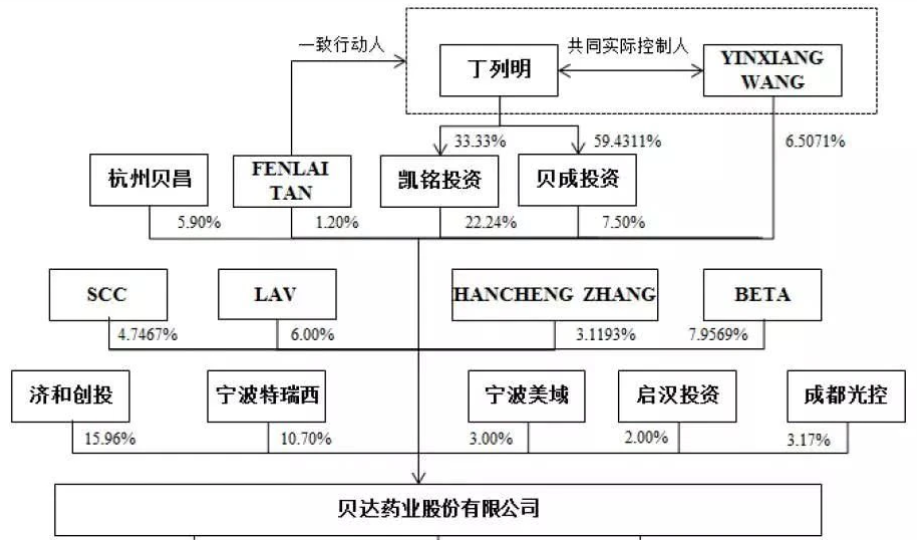

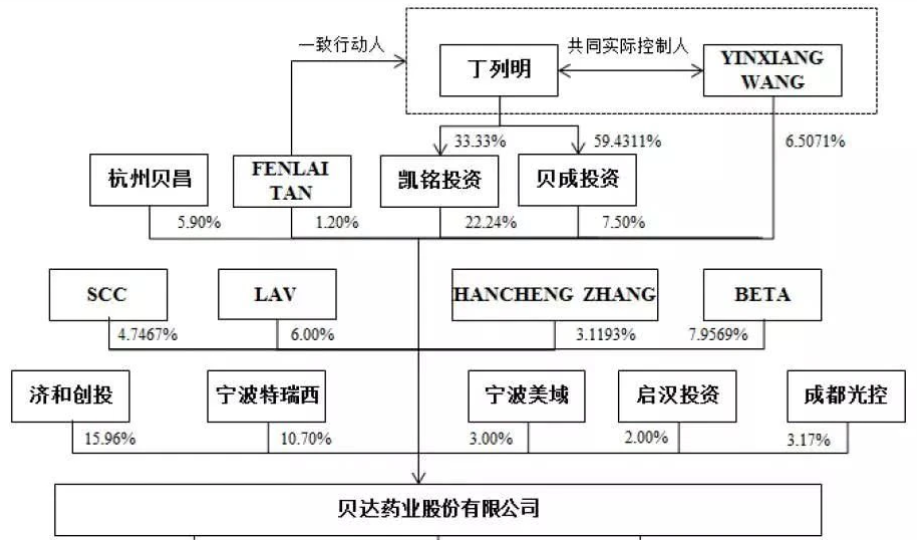

凯铭投资、贝成投资和YINXIANG WANG为公司控股股东,直接和间接持有公司超过37%的股份,凯铭投资、贝成投资的普通合伙人和执行事务合伙人均为丁列明,丁列明与YINXIANGWANG为公司共同实际控制人。

除丁列明持有的份额外,凯铭投资其余份额均由其妻子和儿子持有,贝成投资其余份额均由公司高管持有。

(2)监管关注点

鉴于公司另外两个主体济和创投和宁波特瑞西合计持股26.66%,占比不低,并且两个主体的实际控制人均为王学超,招股说明书和法律意见书等申报材料中均对实控人控制权稳定性进行了重点论述,保荐机构从实控人在公司经营管理中起到的作用、在高管中的权威、在公司股东中的认可度等方面论证了丁列明与YINXIANG WANG可以一起实际控制公司,律所出具的法律意见书中也从实控人的持股比例、对公司权力机构及经营管理的控制、共同控制关系在未来可预期期间内的稳定性等方面做了论述。

鉴于持股比例较高,济和创投和宁波特瑞西做了36个月锁定期的承诺。

3、 中新赛克(深创投)

(1)案例背景

中新赛克于2017年11月在深交所中小板首发上市,主营为网络可视化基础架构服务商,是比较有代表性的PE为控股股东的上市案例。

深创投除直接持有公司35.57%股份外,通过其管理的4只有限合伙型私募股权基金间接持有公司11.46%股份,深创投合计持股达到47.03%,认定为公司控股股东,公司实控人为深圳市国资委。

(2)监管关注点

同业竞争。监管问询提到,深创投本身主要从事创业投资业务,但其投资的企业众多,监管除了要求论证发行人与这些企业是否存在同业竞争问题外,还要求从资产、业务、技术、人员、供销等方面,论证上述被投企业是否存在影响发行人独立性的情况。

PE机构作为控股股东是否具备实际运营和经营企业的能力。保荐机构在此问题的答复中,明确指出控股股东不具备对中新赛克所从事业务的管理能力,作为专业私募投资基金,主要在三会治理、股权管理及业绩考核等方面对公司实施管理。

控制权稳定性。深创投作为控股股东,承诺其直接持股部分锁定60个月。

4、 博雅生物(高特佳)

(1)案例背景

博雅生物于2011年在深交所创业板首发上市,主营血液制品研发、生产和销售。高特佳持有公司46.87%的股份,认定为公司控股股东。

(2)监管关注点

无实际控制人。由于高特佳股权较为分散,监管问询要求说明无实际控制人认定的合理性以及采取的保持控制权稳定的措施。为应对此问题,高特佳对其直接持有的公司股份承诺了60个月的锁定期。

同业竞争。与深创投投资中新赛克案例类似,监管同样关注到高特佳及其控制的企业是否和公司存在同业竞争的情况。

二、监管关注点总结

1、 实控人的认定

上述案例中,PE持股比例一般较大,可能会涉及到公司实控人认定的问题,比如康华生物,由于盈科资本持股比例接近实控人持股比例,保荐机构用了大量笔墨从多方面对实控人的认定进行了论述。再比如博雅生物,高特佳股权较为分散,认定为公司无实控人,也受到了监管关注。

2、 同业竞争

在一般的IPO项目中,控股股东和实控人都需要做避免同业竞争的承诺,对于以对多行业投资为主营业务的PE来说,监管层对同业竞争问题更加关注。在目前了解到的案例中,无一例外的被问询到了这一问题。由于PE现阶段仍是以财务投资为主,单个投资标的股权占比较小,难以对标的形成控制或重大影响,一般不会带来同业竞争问题。

部分案例中,监管还要求对控股股东进行穿透,要求披露穿透后的股东和公司是否存在同业竞争。

3、 实际运营和经营企业的能力

多个案例中,PE投资机构都有在相关行业领域进行纵深发展的特点,比如投资康华生物的盈科资本联手泰格医药,已在生物医药领域进行了广泛布局,投资博雅生物的高特佳属于业界知名的专注生物医药领域的PE机构,这些PE机构在特定行业都有较深耕耘,入主后可以助力企业运营和经营管理。中新赛克案例中,监管对于深创投是否具备企业运营能力进行了问询,保荐机构对此明确指出控股股东不具备对企业业务方面的管理能力,亦未影响过会。

4、 控制权稳定性

除一般IPO项目关于锁定期的常规要求外,由于PE入主对上市公司控制权稳定性带来的潜在影响,部分案例采用延长锁定的方式,比如高特佳投资博雅生物、深创投投资中新赛克,控股股东对直接持股部分进行了60个月锁定承诺。

5、 私募基金备案和管理人登记

康华生物、中新赛克两个案例中,投资方均有采用有限合伙型私募股权基金的组织形式进行投资,中新赛克在监管问询中被问及了该问题,康华生物则是在招股说明书中主动披露了对应的基金备案和登记情况。

三、PE控股企业采用的组织形式

根据对目前案例的梳理,对于PE成为未上市企业的第一大股东/控股股东所采用的组织形式,贝达药业是目前关注到的唯一一家以有限合伙企业作为控股股东的上市案例,但合伙企业份额均是由实控人及其直系亲属持有,参考价值不大;PE相关的案例中,均是以公司型的组织形式成为被投标的的控股股东,康华生物案例中,盈科资本采用的是有限合伙型私募基金成为被投标的第一大股东,但并未被认定为控股股东。

另外,2018年康恒环境曾试图借壳四通股份,但因交易估值过高而收到监管机构的警示函,借壳上市未能成功,目前金云科技正在借壳爱司凯在创业板上市的问询中,这两个案例均是被并购标的控股股东为有限合伙型私募股权基金,后续可以关注爱司凯借壳进展,比较有代表性意义。

通过贝达药业案例可以看出,拟上市公司控股股东可以是有限合伙企业,但至今尚无以有限合伙型私募股权基金作为拟上市公司控股股东而上市的案例,可能主要出于以下几点原因:

(1)基金存续期限难以满足锁定期要求

为保持上市公司控制权的稳定性,公司法、首发管理办法、减持新规等对控股股东规定了锁定期和减持限制,并且要求申报前一定年份实控人不得变更,而有限合伙型私募股权基金的存续期一般在5-7年,难以满足对控股股东持有公司股份期限的要求。

(2)有限合伙份额的转让限制

作为第一个问题的延伸,对于有限合伙型私募股权基金,目前监管部门并未限制控股股东的合伙人在不影响上市公司控制权的前提下转让其持有的合伙企业份额,但不排除会进行间接锁定。

对于有限合伙型控股股东向上存在多层结构的,如果执行间接锁定,具体会锁定到哪一层及锁定多久,政策层面目前尚未给出明确规定,但从实践看,把握的标准可以参考“该层结构是否专为本次交易设立并且以持有标的资产”。

(3)对所做承诺的履约能力的疑虑

在中新赛克案例中,作为控股股东的深创投对上市三年内稳定股价进行了承诺(连续二十个交易日股价均低于上一会计年度末经审计每股净资产,控股股东需在二级市场增持股票),并作了以控股股东所持上市公司股份之外的财产承担补充责任的承诺,这是对有限合伙型私募股权基金该项履约能力的一大挑战。