在新时代、新人群、新技术的推动下,消费市场对“便捷、健康、美丽”的诉求越来越高。在盛世景2021年度年终工作会议上,副总裁高霖先生指出,消费领域投资应紧跟市场,回应诉求,要聚焦大体量高成长性赛道。

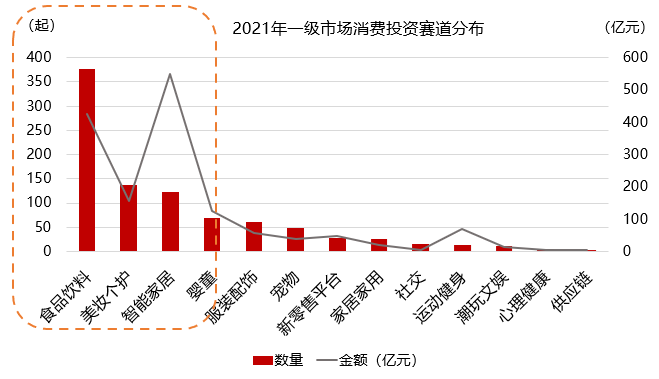

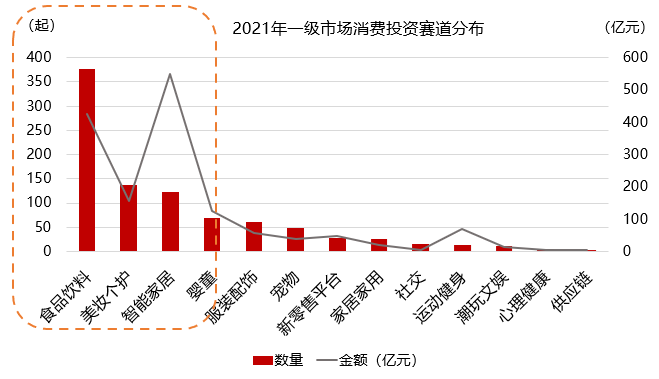

2021年新消费市场交易活跃,仅上半年,一级市场交易数量大幅增长140%,几乎赶超2020年全年交易数量总和,进入快速增长阶段,交易轮次集中在天使-A轮,占比约70%。主要明星热点项目中,自热火锅莫小仙、国民饮料元气森林、智能生活用品小度科技、低温奶简爱和鲜炖燕窝小仙炖均募得超过亿元,背后是消费者对于便捷和健康的消费需求。 盘点2021年全年一级市场资本在新消费的布局,我们不难发现食品饮料、美妆个护、智能家居和婴童赛道是资本最为关注的四大赛道。

资料来源:wind,盛世景团队整理

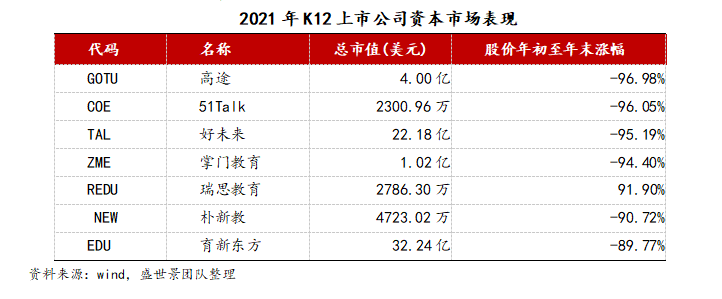

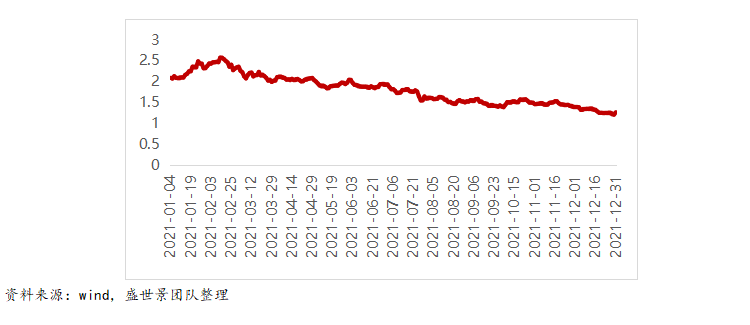

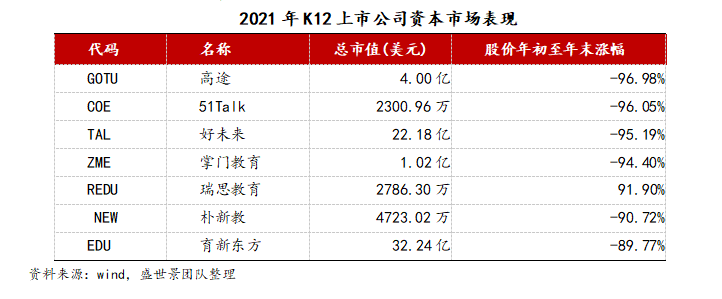

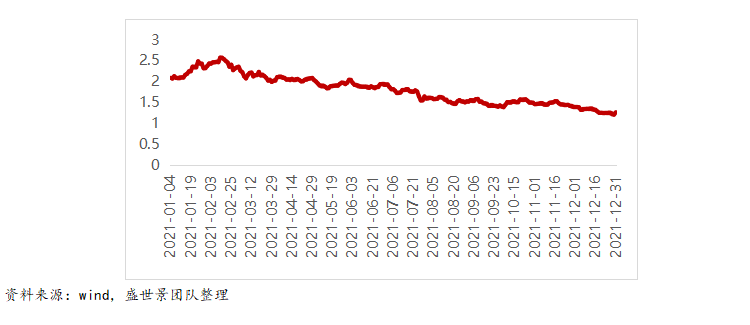

2021年A股IPO上市共524家,其中大消费行业公司95家,占比18%,排名第三,共募资783亿元。二级市场层面,消费板块整体表现较弱,但细分领域不乏亮点。细分板块中,仅有纺织服装为+3%;美容护理、传媒全年持平;商贸零售、农林牧渔、食品饮料为-5%;家用电器排名垫底为-20%。表现较好的板块有次高端白酒、元宇宙题材、高端女装、清洁电器等,相关个股出现在涨幅榜前列。 二级市场并购事件和金额较上年有所下降,2021年上市公司在大消费领域共发生并购103笔,总金额287亿元,数量和金额都较上一年有所下降。分行业来看,食品饮料是发生并购事件最多的行业,零售业在2021年并购事件较活跃。 回顾2021年,整个大消费行业呈现先热后冷的趋势。2021年7月之后,新消费领域的融资数量都在减少。同时,重要的宏观数据指标走弱,前三季度人均消费支出占人均可支配收入的水平整体略低于2019年同期(-1.8pct),下半年PPI呈上升趋势,CPI呈下跌趋势,上游在通胀,下游在通缩,中游被挤导致企业出清。 政策层面,教培和中概互联等赛道受到政策打压。“双减”政策出台,K12教培机构的业务空间几乎被完全限制;反垄断、中美博弈下的监管规则冲突、政府当局网络安全审查等一系列政策导致中概股大跌,某种程度上也影响到了一级市场投资。

2021年中概互联ETF资本市场表现

在宏观层面,人口红利消失、人力成本上升、老龄化加速推动了消费偏好的变化。怕老催生医疗、养生、体育经济,怕累利好智能家居,怕丑推动医美等。泛食品、泛饮料、电子产品、服饰等,5年CAGR超过10%,现制咖啡、智能家居、清洁小家电和医美等表现亮眼,CAGR超过20%。

资料来源:盛世景团队整理

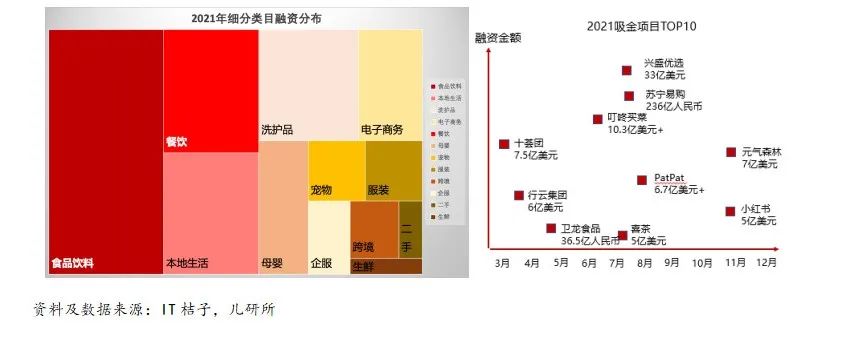

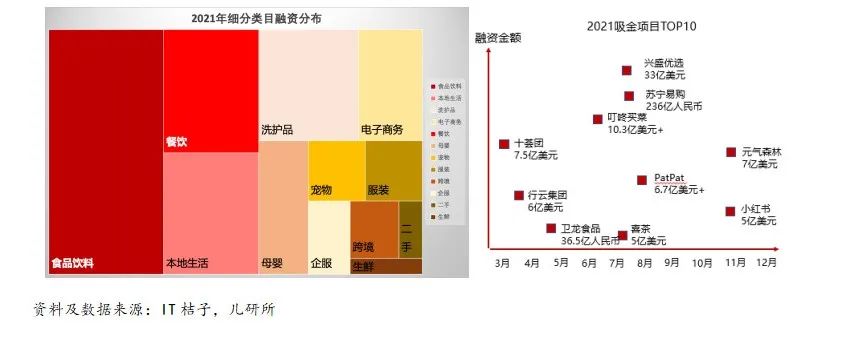

过去40年来,消费一直是GDP增长贡献率的长期稳定拉动因素。在疫情下,消费市场的重要性日益凸显,不仅是保民生和稳就业的中坚力量,也是经济增长的主引擎。2021年二季度最终消费支出拉动经济增长6.1个百分点,对经济增长的贡献率为77.1%,明显高于出口和投资。 “十四五”规划和2035年远景目标建议提出“全面促进消费”,在加快构建“双循环”新发展格局背景下,政策将加大力度激发内需潜力,尤其是大力促进消费扩大、升级和新消费发展,相关升级类消费领域和新消费领域将迎来发展机遇。 从大消费行业属性来讲,大消费行业现金流稳定,受宏观经济影响较小,属于长周期赛道,过去20年,A股大消费行业的回报高居榜首。从2000年初到2021年12月底,申万行业指数涨幅前十中超过一半为大消费行业,其中食品饮料上涨2604%,回撤最小,家用电器、美容护理上涨也都超过600%。 消费与每一个人的生活密切相关,已成熟的消费品牌企业具有较高知名度,具有门槛效应;随着消费品推陈出新和产品质量不断升级,增长具有可持续性,诞生了许多“长跑冠军”,为投资者创造了丰厚的回报。比如美股的可口可乐、宝洁公司、耐克和沃尔玛,中国的格力电器、贵州茅台、伊利股份,上市后涨幅达几十倍乃至上百倍。一级市场,最近两年知名大消费项目泡泡玛特,从2018年融资到2020年上市,短短2年间市值增长近60倍,为投资人带来了丰厚的回报。 近年来中国消费市场蓬勃发展,国潮兴起,消费的新场景、新模式和新应用也不断涌现。从需求端来看,人口结构的变化驱动新消费人群崛起和新消费理念盛行,以千禧一代及Z世代为代表的年轻消费群体已成为中国消费市场主力军;从供给端来看,科技进步正在重塑消费产业链,带来产品创新迭代加快、营销去中心化、渠道下沉、生产定制化,对传统消费形态产生了颠覆性的影响。长期看,大消费投资仍然大有可为。 2022年,盛世景将聚焦消费者“便捷、体验、颜值”三大诉求,选择可穿越经济周期、科技创新属性强、高壁垒的品类。 食饮行业穿越经济周期,细分需求不断升级,又与时俱进,在国民经济中扮演着重要作用。作为满足生活刚需的产业,已达10万亿规模的食饮行业稳步增长,受经济周期影响较小。随着居民生活水平的提升和社会文化的提升,我国居民饮食结构在近20年来不断优化,细分需求不断升级,不断涌现新的物种和品类,疫情进一步加速了新食饮攻城略地的速度。 2021年,新消费领域共发生了826起投融资事件,融资交易总额达831亿元,其中食品饮料及餐饮业吸金431亿,占据了新消费的“半壁江山” 。前十大吸金项目有6个与食饮有关。

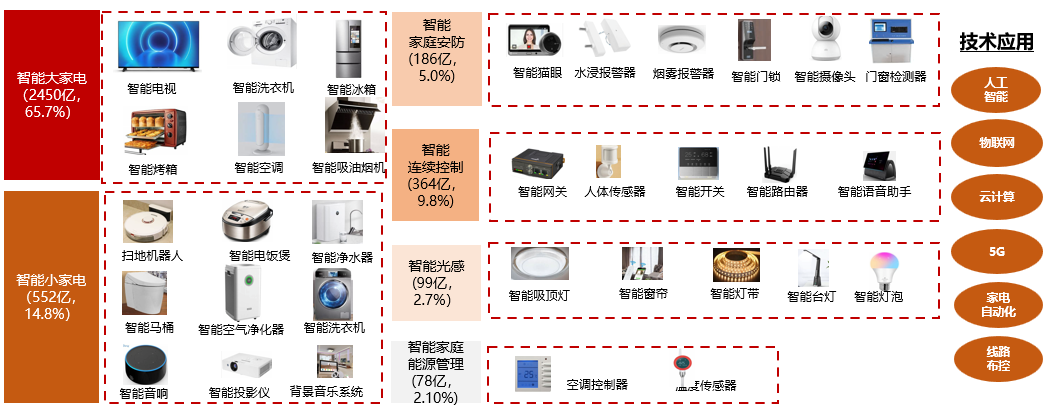

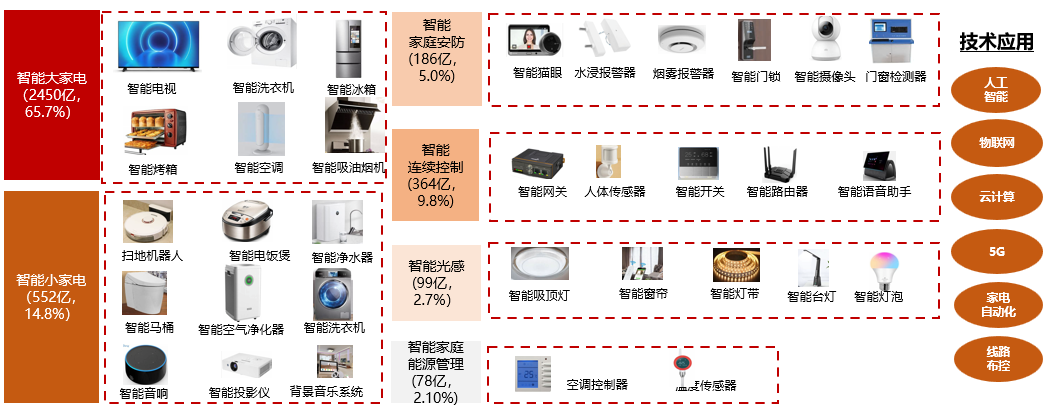

小白下厨房,预制食品和复合调味品快速发展,满足在家做饭仪式感。中国“在家吃饭”市场规模从16年的1.6万亿增长至20年的3.2万亿,复合增长率达15.3%。 不爱做饭是对年轻人的误解,但日益快节奏的生活以及家庭小型化、一人食的趋势,让传统烹饪变成了“想做但麻烦的事情”,时间和金钱成本不经济。 疫情期间,预制食品和复合调味品市场被加速教育。疫情缓解后,市场回落到正常水平,但仍保持了销售增长态势,说明中国市场对于能够节省时间并做出水准以上菜品的预制食品和复合调味品的需求绝非伪需求,而是长期的市场趋势。2021年4月,味知香在主板IPO掀起了预制菜赛道的热潮,疫情加速预制食品和复合调味料的发展,方兴未艾。 亚健康在人群中变得常见,消费者健康意识不断升级的同时,试图在美味和健康中找到平衡点,零食讲“功能”、保健品讲“好吃”。而玻尿酸被批准应用于食品、“蓝帽子”加入凝胶糖果剂型等政策也反映了对这种融合趋势的支持,促进行业良性发展。 消费者试图寻求快节奏生活与健康美丽的平衡点,诉求细分化,营养、提神、助眠、养颜等多个细分领域均存在发展机遇。 智能家居粗略估算起来有5000亿市场,传统家电全面智能化升级,细分痛点产生“新物种”,扫地机器人、智能投影仪等在家庭的渗透率快速提升。智能家居正在经历智能单品到互联互通,未来几年市场规模预计将继续快速增长。

2021全年家居产业发生67起项目融资,总额大约在112.8亿元,同比上升126.14%。全屋智能正在拓展到全场景智能,存在极大渗透空间。 智能家居的细分品类处于不同发展阶段,我们将重点关注初创期和成长期品类,如洗碗机、智能投影仪、智能照明、智能门锁、洗碗机等。对于成长期品类,新玩家快速跑马圈地,领跑者存在机遇;当达到15%家庭渗透率,则趋向成熟品类,头部效应将较为明显,但这类企业若开发第二需求/第二市场,也有望获得第二成长曲线。 受益于需求提升、技术进步、政策监管和消费观念改善,医美行业目前已经进入高速发展阶段,2015-2019年中国医美市场年复合增速为22%,在医疗服务同业中增速领先;2021年市场规模突破2274亿元,或已经成为全球最大的医美服务市场。从渗透率来看,中国医美服务渗透率偏低,仅为3.6%,而日本约11%、韩国约20%、美国约16%,增长空间广阔。 政策层面,2019年八部委开始专项整治,经历过混乱萎靡的医美市场开始走向监管完善、信息透明化,形成良性竞争格局,行业蓬勃发展。美国是全球最早、最成熟、最大的医美市场,我国医美行业起步较晚,仍处于发展早期。加强行业监管,既有利于保障消费者权益,推动医美产品和服务的规范升级,同时将提高行业集中度,改善行业竞争格局。 医美上游包括针剂、材料、器械等,毛利率高达60%-90%;中游是渠道和内容,毛利率一般为50%-80%;下游是医美服务机构,毛利率普遍在40%-60%。上下游产业链覆盖了消费者终身需求:20整形,30美白,40抗衰,50抽脂,60祛皱。

注射针剂属于医药/医疗器械,门槛较高,是医美上游最主要的构成,市场规模最大,但当前水货众多,合规化需求强烈。终端销售以进口品牌为主,国产品牌在口碑和功效上有一定差距,但高性价比也使国产品牌占据了一定份额。国产厂商正在加强研发、塑造品牌和推广终端,替代趋势强劲。 下游医美服务机构逐渐从野蛮生长到模式成熟/服务升级。在获客成本增加、优质医生缺乏、合规成本提高、消费者要求升级的行业趋势下,大型连锁服务集团的市占率预计将不断提高。 胶原蛋白具有完整三螺旋结构,具有生物活性,广泛分布于皮肤和肌腱等组织中,在皮肤中起到锁水支撑的作用,使皮肤光滑平整。胶原蛋白流失是造成皮肤老化的关键原因之一。 我们关注能量源器械,该类产品通过连接电源提供动力,转化激光、各种彩光、射频、超声波等能量,治疗范围广,可用于嫩肤、脱毛、祛痘、产后修复、纹身去除等,且大部分是非侵入性的,消费门槛低,属于非手术类医美。 盛世景在大消费领域重点关注智能家居、便捷食饮和医疗美容。我们将优选具备周期性小、科技含量高和有优势壁垒的标的,并发挥“一级+二级,国内+国外”的优势,为被投企业在后续融资、证券化选择、产业拓展等方面提供帮助。